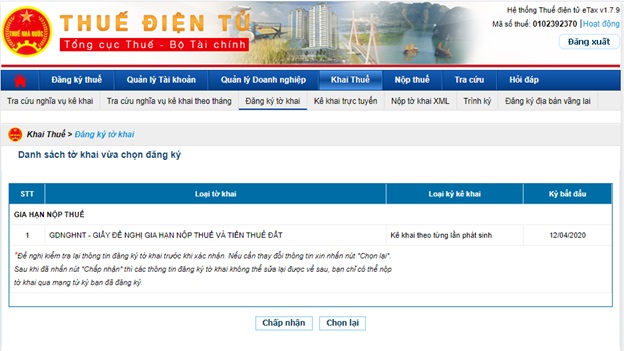

Hướng dẫn lập và gửi Giấy đề nghị gia hạn thời hạn nộp thuế và tiền thuê đất

Để hỗ trợ người nộp thuế thực hiện theo Nghị định số 52/2021/NĐ-CP về gia hạn thời hạn nộp thuế GTGT, thuế TNDN, thuế TNCN và tiền thuê đất trong năm 2021, Tổng cục Thuế đã ban hành văn bản hướng dẫn cụ thể cách lập giấy đề nghị gia hạn nộp thuế, tiền thuê đất.

Gửi giấy đề nghị cho toàn bộ các kỳ thuế được gia hạn

Cụ thể, người nộp thuế thuộc đối tượng được gia hạn theo quy định tại Nghị định số 52/2021/NĐ-CP gửi giấy đề nghị gia hạn (GĐNGH) năm 2021 theo mẫu biểu ban hành kèm theo Nghị định đến cơ quan thuế quản lý trực tiếp cho toàn bộ các kỳ của các sắc thuế và tiền thuê đất được gia hạn cùng với thời điểm nộp hồ sơ khai thuế theo tháng, hoặc theo quý theo quy định pháp luật về quản lý thuế.

Trường hợp GĐNGH không nộp cùng với thời điểm nộp hồ sơ khai thuế tháng (hoặc theo quý) thì thời hạn nộp chậm nhất là ngày 30/7/2021. Trường hợp phát hiện GĐNGH đã nộp có sai sót, người nộp thuế gửi GĐNGH thay thế chậm nhất là ngày 30/7/2021.

Trường hợp chi nhánh, đơn vị trực thuộc của doanh nghiệp, tổ chức quy định tại Điều 2 của Nghị định số 52/2021/NĐ-CP thực hiện khai thuế GTGT, thuế TNDN riêng với cơ quan thuế quản lý trực tiếp chi nhánh, đơn vị trực thuộc và thuộc đối tượng được gia hạn nộp thuế GTGT, thuế TNDN theo quy định tại điểm b khoản 1 hoặc điểm b khoản 2 Điều 3 Nghị định số 52/2021/NĐ-CP thì chi nhánh, đơn vị trực thuộc gửi GĐNGH đến cơ quan thuế quản lý trực tiếp chi nhánh, đơn vị trực thuộc.

Trường hợp hộ, cá nhân kinh doanh tại Điều 2 của Nghị định số 52/2021/NĐ-CP có các địa điểm kinh doanh hoạt động trên nhiều địa bàn và được cấp mã số thuế riêng để kê khai hoặc nộp thuế theo thông báo của cơ quan thuế thì hộ, cá nhân kinh doanh sử dụng mã số thuế được cấp để lập và gửi GĐNGH đến cơ quan thuế quản lý trực tiếp địa điểm kinh doanh. Nếu hộ, cá nhân kinh doanh có nhiều địa điểm kinh doanh do cùng một cơ quan thuế quản lý trực tiếp thì chỉ gửi một GĐNGH đến cơ quan thuế quản lý trực tiếp các địa điểm kinh doanh đó.

Kê khai chính xác các thông tin trên giấy đề nghị

Tổng cục Thuế cũng hướng dẫn người nộp thuế kê khai chính xác các thông tin trên GĐNGH.

Cụ thể, người nộp thuế phải tích chọn các loại thuế đề nghị gia hạn và được gia hạn theo quy định tại Nghị định, lưu ý liệt kê chi tiết thông tin về từng khu đất thuê thuộc đối tượng được gia hạn tiền thuê đất bao gồm cơ quan thuế quản lý khu đất (là cơ quan thuế ban hành thông báo nộp tiền thuê đất); số thông báo nộp tiền thuê đất là số thông báo nộp tiền thuê đất của cơ quan thuế, trong đó người nộp thuế lưu ý nhập riêng phần số và phần ký hiệu. (Ví dụ: Thông báo số 01/TB-CTTPHCM thì người nộp thuế điền "01" vào phần Số; điền "/TB-CTTPHCM" vào phần Ký hiệu).

Trong phần chỉ tiêu [08], người nộp thuế phải tích chọn trường hợp được gia hạn. Cụ thể, đối với mục I-Doanh nghiệp nhỏ và siêu nhỏ: Người nộp thuế lựa chọn gia hạn theo trường hợp này phải chọn cụ thể người nộp thuế là doanh nghiệp nhỏ hay doanh nghiệp siêu nhỏ và kê khai đầy đủ thông tin về lĩnh vực hoạt động, số lao động, doanh thu, nguồn vốn theo quy định của Luật Hỗ trợ doanh nghiệp nhỏ và vừa số 04/2017/QH14 và Nghị định số 39/2018/NĐ-CP ngày 11/3/2018 của Chính phủ quy định chi tiết một số điều của Luật Hỗ trợ doanh nghiệp nhỏ và vừa. Trong đó, năm liền kề theo quy định tại các Điều 8,9,10 Nghị định số 39/2018/NĐ-CP là năm 2020, nếu tại thời điểm gửi giấy đề nghị gia hạn nộp thuế doanh nghiệp chưa có báo cáo tài chính năm 2020 do áp dụng năm tài chính khác năm dương lịch thì sử dụng thông tin trên báo cáo tài chính năm 2019. Trường hợp chi nhánh, đơn vị trực thuộc thực hiện khai thuế giá trị gia tăng hoặc khai thuế thu nhập doanh nghiệp riêng và đề nghị gia hạn theo trường hợp là doanh nghiệp nhỏ, doanh nghiệp siêu nhỏ thì thông tin về lĩnh vực hoạt động, số lao động, doanh thu, nguồn vốn lấy theo thông tin của doanh nghiệp, tổ chức chủ quản.

Đối với mục II-Theo lĩnh vực hoạt động: người nộp thuế tự xác định theo quy định tại Quyết định số 27/2018/QĐ-TTg ngày 06/7/2018 của Thủ tướng Chính; Nghị định số 111/2015/NĐ-CP ngày 3/11/2015 của Chính phủ; Quyết định số 319/QĐ-TTg ngày 15/3/2018 của Thủ tướng Chính phủ. Người nộp thuế là tổ chức tín dụng, chi nhánh ngân hàng nước ngoài tự xác định theo danh mục do Ngân hàng Nhà nước Việt Nam công bố./.